SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Вызвал ли беспокойство Йеллен самый большой скачок доллара за 6 месяцев?

- 21 декабря 2020, 19:14

- |

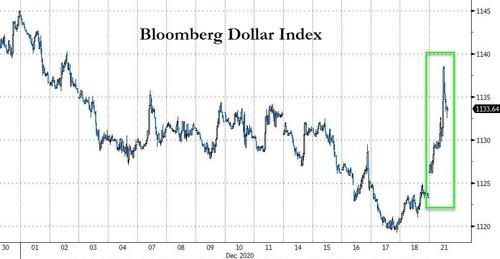

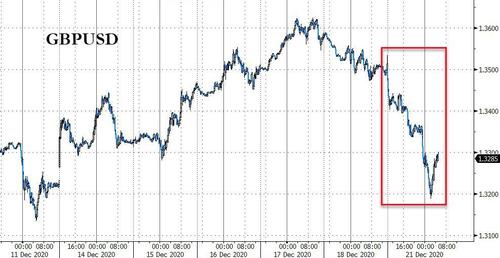

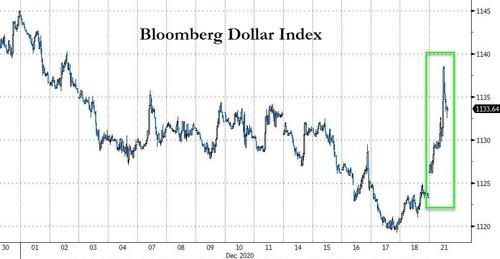

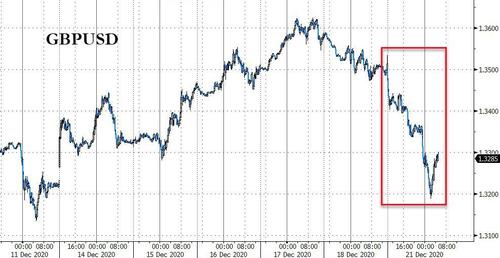

После обвала до критических уровней поддержки доллар США за ночь взлетел — это самый большой скачок за шесть месяцев ... Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Кабель был забит ...

( Читать дальше )

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.Кабель был забит ...

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог им. ruh666 |Мелкие трейдеры vs крупные трейдеры vs Commercials: кто чаще всего прав? (перевод с elliottwave com)

- 23 ноября 2020, 19:14

- |

Когда одна из этих групп действует, «высока вероятность смены тренда».

Полезно знать, кто чем занимается на определенных финансовых рынках. Вы поймете, почему, когда мы продолжим, давайте сначала начнем с некоторой базовой справочной информации. Комиссия по торговле товарными фьючерсами отслеживает деятельность трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и Commercials. Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп обычно оказывается права в ключевые моменты:

Полезно знать, кто чем занимается на определенных финансовых рынках. Вы поймете, почему, когда мы продолжим, давайте сначала начнем с некоторой базовой справочной информации. Комиссия по торговле товарными фьючерсами отслеживает деятельность трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и Commercials. Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп обычно оказывается права в ключевые моменты:

Мелкие трейдеры на поворотах обычно оказываются не на той стороне рынка. Вы можете подумать, что крупные трейдеры, поскольку у них намного больше денег, во многом правы, но они также обычно ошибаются на поворотах. Commercials — единственные участники товарных рынков, которые обычно покупают дешево и продают дорого… Commercials занимаются производством, а не спекуляциями, поэтому они думают скорее экономически, чем финансово. Они не воспринимают товары как объекты инвестиций, поэтому не участвуют в толпе.

( Читать дальше )

Полезно знать, кто чем занимается на определенных финансовых рынках. Вы поймете, почему, когда мы продолжим, давайте сначала начнем с некоторой базовой справочной информации. Комиссия по торговле товарными фьючерсами отслеживает деятельность трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и Commercials. Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп обычно оказывается права в ключевые моменты:

Полезно знать, кто чем занимается на определенных финансовых рынках. Вы поймете, почему, когда мы продолжим, давайте сначала начнем с некоторой базовой справочной информации. Комиссия по торговле товарными фьючерсами отслеживает деятельность трех различных групп участников товарных рынков: мелких трейдеров, крупных трейдеров и Commercials. Классический теоретик волн Эллиотта дает представление о том, почему только одна из этих групп обычно оказывается права в ключевые моменты:Мелкие трейдеры на поворотах обычно оказываются не на той стороне рынка. Вы можете подумать, что крупные трейдеры, поскольку у них намного больше денег, во многом правы, но они также обычно ошибаются на поворотах. Commercials — единственные участники товарных рынков, которые обычно покупают дешево и продают дорого… Commercials занимаются производством, а не спекуляциями, поэтому они думают скорее экономически, чем финансово. Они не воспринимают товары как объекты инвестиций, поэтому не участвуют в толпе.

( Читать дальше )

Блог им. ruh666 |Британская сеть супермаркетов снизила цены «на 400 основных продуктов» (перевод с deflation com)

- 12 ноября 2020, 11:50

- |

Покупатели находят более низкие цены в Morrisons, сети супермаркетов в Великобритании, насчитывающей почти 500 магазинов. Вот цитата из статьи в The Grocer от 6 ноября:

Действия Моррисона по снижению цен на сотни товаров привели супермаркет к ежегодной дефляции, чтобы вернуть себе место лидера среди четырех больших супермаркетов по инфляции цен. В супермаркете в Брэдфорде в октябре была зафиксирована годовая дефляция на 0,4% по более чем 12 000 товарных позиций, проанализированных индексом цен бакалейных товаров (GPI), сопоставленным Edge by Ascential. Они заметно снизились за последние месяцы по сравнению с инфляцией в 0,6% в августе и неизменной годовой ценой в сентябре. Это был лишь второй раз за последний год, когда Morrisons превзошла своих конкурентов по темпам инфляции. В начале сентября компания Morrisons снизила цены в среднем на 23% на 400 основных продуктов. Годовое снижение цен было наиболее заметным на фрукты и овощи (-6,2%), мясо, рыбу и птицу (-2,8%) и молочные продукты (-1,7%).

( Читать дальше )

Действия Моррисона по снижению цен на сотни товаров привели супермаркет к ежегодной дефляции, чтобы вернуть себе место лидера среди четырех больших супермаркетов по инфляции цен. В супермаркете в Брэдфорде в октябре была зафиксирована годовая дефляция на 0,4% по более чем 12 000 товарных позиций, проанализированных индексом цен бакалейных товаров (GPI), сопоставленным Edge by Ascential. Они заметно снизились за последние месяцы по сравнению с инфляцией в 0,6% в августе и неизменной годовой ценой в сентябре. Это был лишь второй раз за последний год, когда Morrisons превзошла своих конкурентов по темпам инфляции. В начале сентября компания Morrisons снизила цены в среднем на 23% на 400 основных продуктов. Годовое снижение цен было наиболее заметным на фрукты и овощи (-6,2%), мясо, рыбу и птицу (-2,8%) и молочные продукты (-1,7%).

( Читать дальше )

Блог им. ruh666 |Двузначные цены на бобы? Стагфляция против дефляции (перевод с deflation com)

- 11 ноября 2020, 15:51

- |

Цены на сою резко выросли. Признак роста цен?

«Цены на сою достигли четырехлетнего максимума, поскольку нервозность растёт по поводу продовольственной инфляции», — был заголовок в газете Financial Times сегодня. Цена фьючерсов приближается к 11 долларам за бушель по сравнению с 8,50 долларами в июле. Возможно, совсем скоро трейдеры снова начнут говорить о «двузначных ценах на бобы». Эта фраза впервые появилась в 1973 году, когда фьючерсы на сою приближались к отметке 13 долларов за бушель, что стало высшей точкой, которая сохранялась десятилетиями. 1970-е годы стали свидетелями резких колебаний цен на продукты питания и потребительские цены, и поэтому, когда сельскохозяйственные товары продвигаются ввверх, многие люди начинают беспокоиться о возвращении к этому десятилетию.

Это был период стагфляции — рост потребительских цен в сочетании с вялым или замедляющимся экономическим ростом. Это мы сейчас находимся? Возможно, но стоит отметить, что цены на сою на самом деле были некоторое время «двузначными», кратко в 2008 году, а затем с 2011 по 2014 год. Инфляция потребительских цен в течение этого времени была сдержанной, и поэтому нам необходимо изучить широкое измерение цен на сырьевые товары, чтобы справиться с потенциальной инфляцией цен.

( Читать дальше )

«Цены на сою достигли четырехлетнего максимума, поскольку нервозность растёт по поводу продовольственной инфляции», — был заголовок в газете Financial Times сегодня. Цена фьючерсов приближается к 11 долларам за бушель по сравнению с 8,50 долларами в июле. Возможно, совсем скоро трейдеры снова начнут говорить о «двузначных ценах на бобы». Эта фраза впервые появилась в 1973 году, когда фьючерсы на сою приближались к отметке 13 долларов за бушель, что стало высшей точкой, которая сохранялась десятилетиями. 1970-е годы стали свидетелями резких колебаний цен на продукты питания и потребительские цены, и поэтому, когда сельскохозяйственные товары продвигаются ввверх, многие люди начинают беспокоиться о возвращении к этому десятилетию.

Это был период стагфляции — рост потребительских цен в сочетании с вялым или замедляющимся экономическим ростом. Это мы сейчас находимся? Возможно, но стоит отметить, что цены на сою на самом деле были некоторое время «двузначными», кратко в 2008 году, а затем с 2011 по 2014 год. Инфляция потребительских цен в течение этого времени была сдержанной, и поэтому нам необходимо изучить широкое измерение цен на сырьевые товары, чтобы справиться с потенциальной инфляцией цен.

( Читать дальше )

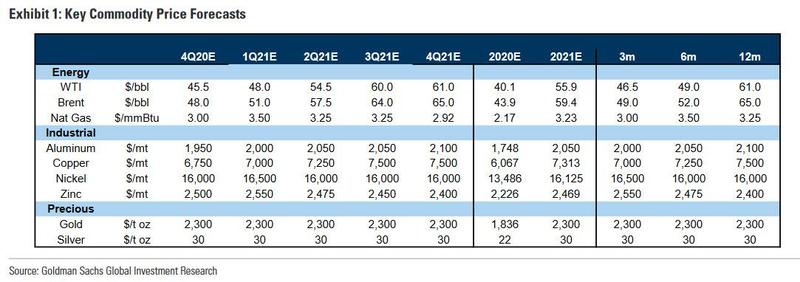

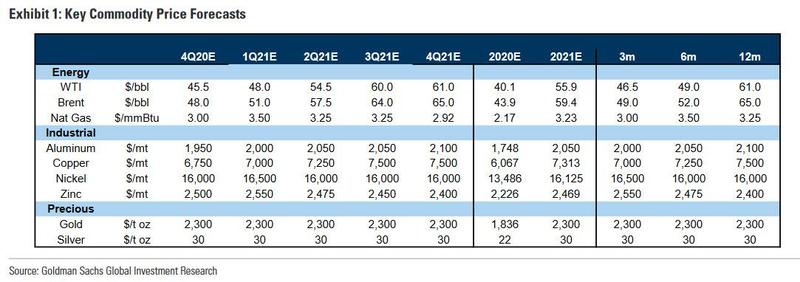

Блог им. ruh666 |Goldman ожидает структурного бычьего рынка сырьевых товаров в 2021 году, а золото до $2300

- 29 октября 2020, 15:45

- |

Слабый доллар США, растущие инфляционные риски и спрос, обусловленный дополнительными финансовыми и денежно-кредитными стимулами со стороны основных центральных банков, будут стимулировать бычий рынок сырьевых товаров в 2021 году, заявил в четверг главный стратег Goldman по сырьевым товарам Джеффри Карри, также прогнозируя, что «все сырьевые рынки уже или приближаются к дефициту всего, кроме какао, кофе и железной руды».

Банк, который отмечает, что рынки все больше обеспокоены возвращением инфляции, прогнозирует доходность 28% за 12-месячный период по индексу S&P/Goldman Sachs Commodity Index (GSCI) с доходностью 17,9% для драгоценных металлов, 42,6 % для энергетики, 5,5% для промышленных металлов и отрицательной доходностью 0,8% для сельского хозяйства.

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».

( Читать дальше )

Банк, который отмечает, что рынки все больше обеспокоены возвращением инфляции, прогнозирует доходность 28% за 12-месячный период по индексу S&P/Goldman Sachs Commodity Index (GSCI) с доходностью 17,9% для драгоценных металлов, 42,6 % для энергетики, 5,5% для промышленных металлов и отрицательной доходностью 0,8% для сельского хозяйства.

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».( Читать дальше )

Блог им. ruh666 |«Сильные дефляционные ветры» включают «падение цен на сырьевые товары» (перевод с deflation com)

- 20 августа 2020, 16:10

- |

Аналитики Elliott Wave International утверждают, что следующим крупным глобальным денежно-кредитным событием будет дефляция, а не инфляция. Автор статьи в Telegraph от 18 августа также видит «мощные дефляционные ветры». Вот отрывок:

Разговоры о возобновлении глобальной инфляции — это в основном шум. Сильные дефляционные ветры продолжают дуть на мировую экономику ...

Гипотеза великой инфляции в моде опирается на механический монетаризм. Предполагается, что самый быстрый рост «широкой» денежной массы M3 в мирное время со времен Американской революции закладывает основу поджигающего трута, который загорится, как только зажжется спичка: то есть, когда скорость денег вернется к средней и столкнется с увеличенной денежной массой.

Создание ликвидности было менее экстремальным в других местах (Федеральный резерв заранее выделил 3 триллиона долларов в марте и апреле), но все еще наблюдался ошеломляющий скачок в «узких» деньгах M1 в блоке ОЭСР, то есть рост банковских депозитов из-за накопления сэкономленных денег в карантин.

( Читать дальше )

Разговоры о возобновлении глобальной инфляции — это в основном шум. Сильные дефляционные ветры продолжают дуть на мировую экономику ...

Гипотеза великой инфляции в моде опирается на механический монетаризм. Предполагается, что самый быстрый рост «широкой» денежной массы M3 в мирное время со времен Американской революции закладывает основу поджигающего трута, который загорится, как только зажжется спичка: то есть, когда скорость денег вернется к средней и столкнется с увеличенной денежной массой.

Создание ликвидности было менее экстремальным в других местах (Федеральный резерв заранее выделил 3 триллиона долларов в марте и апреле), но все еще наблюдался ошеломляющий скачок в «узких» деньгах M1 в блоке ОЭСР, то есть рост банковских депозитов из-за накопления сэкономленных денег в карантин.

( Читать дальше )

Блог им. ruh666 |Дефляция или стагфляция? Прочитайте это... (перевод с deflation com)

- 28 июля 2020, 13:21

- |

Многие убеждены, что потребительские цены будут расти. Этот график говорит, вероятно, еще не время.

Все чаще говорят о перспективах стагфляции — ситуация застойного экономического роста, сопровождаемая высокой инфляцией потребительских цен, знаковым воспоминанием которой является 1970-е годы. Аргумент заключается в том, что экономический шок со стороны спроса из-за потери доходов и объема производства, а также структурно более высокого уровня безработицы будет означать застойный экономический рост, приводящий к сокращению товаров и услуг. Кроме того, беспрецедентный уровень создания денег означает, что неизбежно возникнет классический случай «слишком большого количества денег в погоне за небольшим количеством товаров», что приведет к росту потребительских цен.

В статье для Mises.org руководитель отдела исследований в Goldmoney утверждает, что:

«Распределение государственных денег будет все больше в форме пособий для безработных, перераспределяя расходы на предметы первой необходимости. Неизбежно, что в экономике с подавленной деятельностью, которая не реагирует достаточно быстро, чтобы производить желаемые объемы продукции, цены, главным образом на основные товары, резко возрастут».

( Читать дальше )

Все чаще говорят о перспективах стагфляции — ситуация застойного экономического роста, сопровождаемая высокой инфляцией потребительских цен, знаковым воспоминанием которой является 1970-е годы. Аргумент заключается в том, что экономический шок со стороны спроса из-за потери доходов и объема производства, а также структурно более высокого уровня безработицы будет означать застойный экономический рост, приводящий к сокращению товаров и услуг. Кроме того, беспрецедентный уровень создания денег означает, что неизбежно возникнет классический случай «слишком большого количества денег в погоне за небольшим количеством товаров», что приведет к росту потребительских цен.

В статье для Mises.org руководитель отдела исследований в Goldmoney утверждает, что:

«Распределение государственных денег будет все больше в форме пособий для безработных, перераспределяя расходы на предметы первой необходимости. Неизбежно, что в экономике с подавленной деятельностью, которая не реагирует достаточно быстро, чтобы производить желаемые объемы продукции, цены, главным образом на основные товары, резко возрастут».

( Читать дальше )

Блог им. ruh666 |Сырьевые товары: узнайте, почему скоро волатильность «резко возрастёт»

- 13 октября 2017, 13:39

- |

Перевод в субтитрах:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс